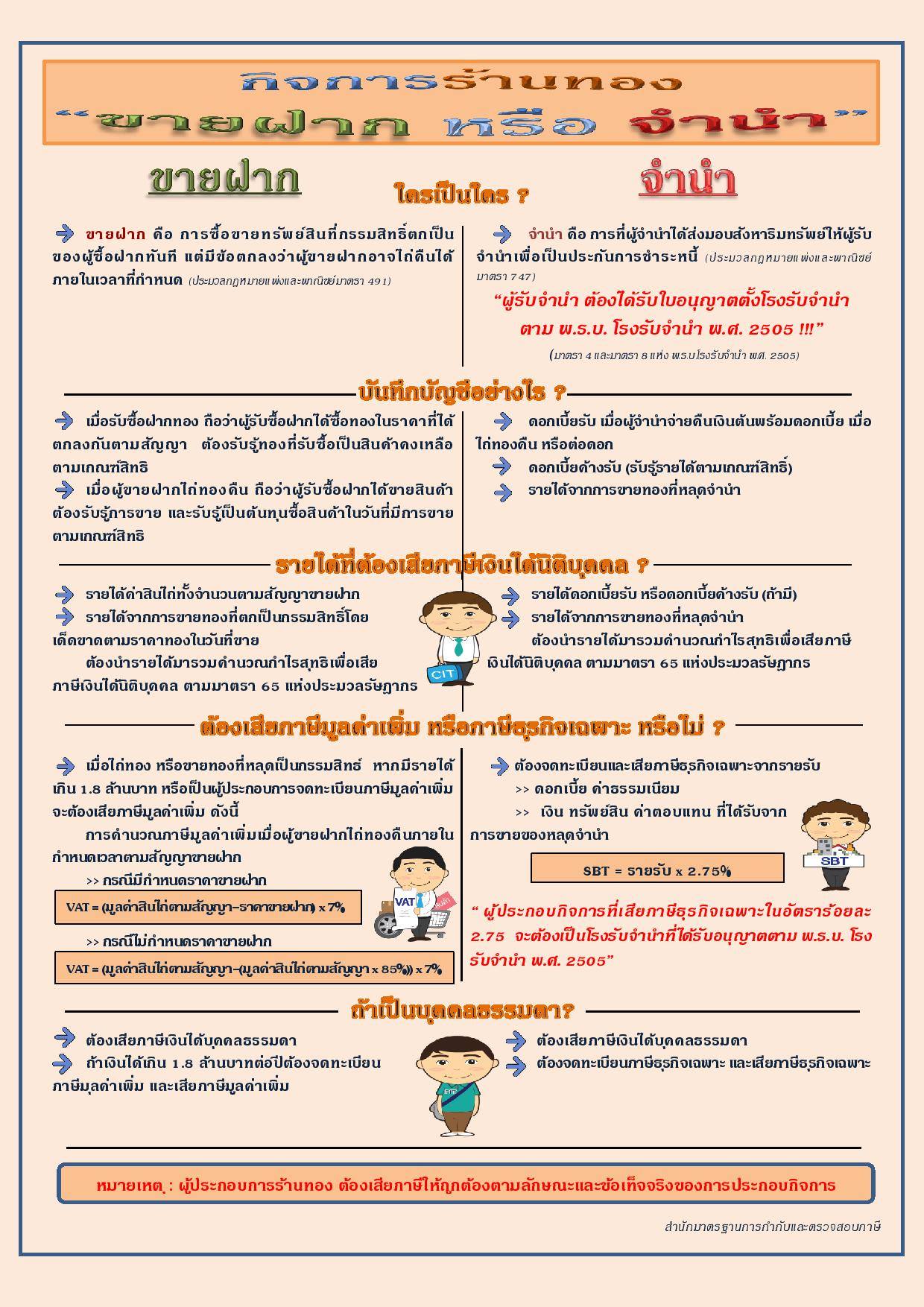

กิจการร้านขายทอง ขายฝากหรือฝากขาย ใครเป็นใคร?? ติดตามกันได้

คำค้นหาที่เกี่ยวข้อง : จดทะเบียนจัดตั้งคณะบุคคล, จดทะเบียนบริษัท, จดทะเบียนภาษีมูลค่าเพิ่ม, จดเลิกกิจการและชำระบัญชี, จอมทอง, บางบอน, บางแค, ผู้มีหน้าที่เสียภาษี, ผู้สอบบัญชี, พระราม 2, มหาชัย, รับทำบัญชี, สำนักงานบัญชี

Posted in บทความเกี่ยวกับบัญชี, เกี่ยวกับสำนักงานบัญชี | Comments Off on กิจการร้านขายทอง ขายฝากหรือฝากขาย ใครเป็นใคร?? ติดตามกันได้

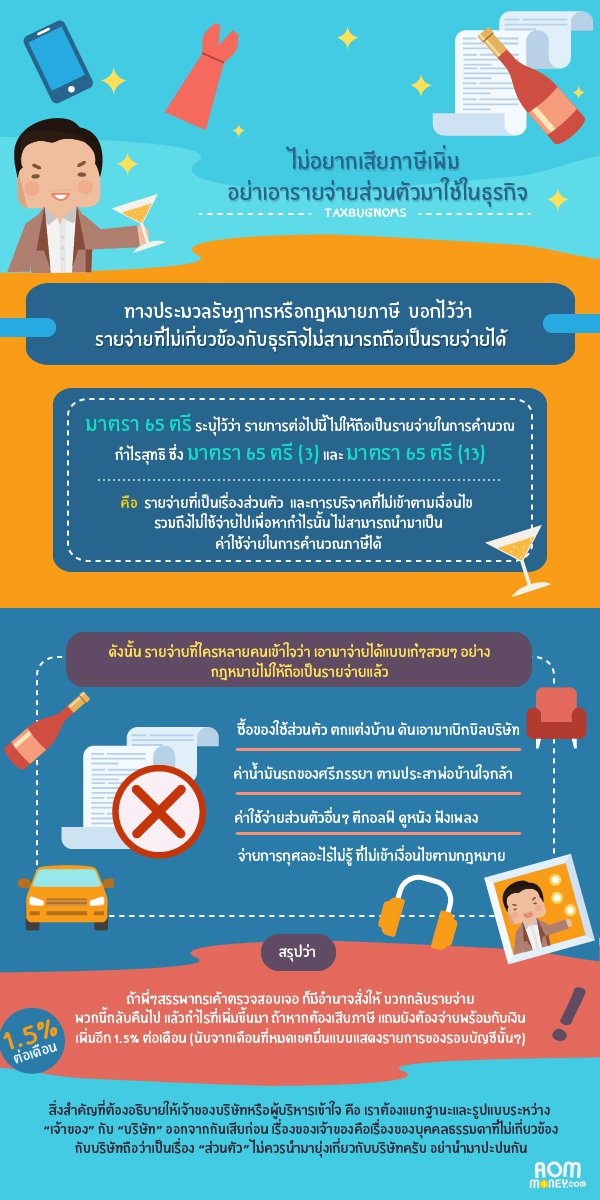

“ตั้งแต่มีบริษัทนี่สบายนะ มีอะไรเราก็ไปเบิกเป็นค่าใช้จ่ายบริษัทหมดเลย” มิตรสหายท่านหนึ่งกล่าวให้ผมฟัง ขณะเลือกช๊อปปิ้งของหรูหราไฮโซในห้างสรรพสินค้าชื่อดัง พร้อมทำสีหน้าภาคภูมิใจพร้อมกับพูดต่อด้วยว่า “เนี่ย.. มีบิลอะไรๆผมก็เบิกบริษัทหมดแหละ เห็นข่าวว่าวันนี้น้ำมันราคาลด เดี๋ยวจะเอารถส่วนตัวไปเติมสักหน่อย มีบริษัทมันดีแบบนี้เอง วะฮะฮะฮ่า” #เอ่อดูท่าพี่จะเมาไวน์นะครับ

เรื่องราวที่เล่ามาของมิตรสหายท่านนี้เลยเป็นที่มาของบทความในคอลัมน์ ภาษีธุรกิจ 101 โดย @TAXBugnoms ประจำสัปดาห์นี้ครับ ที่จะมาพูดคุยให้ฟังถึงปัญหาใหญ่ที่เกิดขึ้นสำหรับเรื่องแนวคิดของการทำธุรกิจในรูปแบบนิติบุคคล ไม่ว่าจะเป็นบริษัทหรือห้างหุ้นส่วนที่จดทะเบียนเพื่อประกอบธุรกิจในประเทศไทยทั้งหลาย

ซึ่งปัญหาที่เกิดขึ้นนั้นมาจาก เจ้าของธุรกิจนี่แหละครับ!! ที่พยายามจะหลีกเลี่ยงภาษีโดยการทำตัวเลขให้ขาดทุนโดยไม่สนความเป็นจริงของลักษณะธุรกิจ แต่อย่างไรก็ตามการทำตัวเลขให้ขาดทุนนั้น ไม่ได้แปลว่าเจ้าของธุรกิจทั้งหลายจะไม่เสียภาษีนะครับ ถ้าใครยังไม่แน่ใจลองอ่านบทความเรื่อง ทำไมธุรกิจขาดทุนถึงยังต้องเสียภาษี นี่คือเหตุผลที่คุณต้องอึ้ง!! อีกสักหนึ่งรอบนะครับ เพื่อที่จะได้เข้าใจถึงความแตกต่างทางด้านกำไรทางบัญชีและทางภาษีครับ

ทีนี้.. ถ้าเราลงลึกไปในรายละเอียดการคำนวณภาษีเงินได้จากกำไรทางภาษีแล้ว เราจะพบว่า รายจ่ายที่มีปัญหาที่สุดที่ทำให้พี่ๆสรรพากรมีโอกาสในการประเมินภาษีเพิ่ม นั่นคือ รายจ่ายส่วนตัว หรือ รายจ่ายที่ไม่เกี่ยวข้องกับการประกอบธุรกิจ ซึ่งทางประมวลรัษฏากรหรือกฎหมายภาษีนั้น บอกไว้ชัดๆเลยครับว่า รายจ่ายที่ไม่เกี่ยวข้องกับธุรกิจไม่สามารถถือเป็นรายจ่ายได้ (รายจ่ายต้องห้าม) เอ้า มาดูภาษากฎหมายกันเพิ่มเติมตาม มาตรา 65 ตรี ตามประมวลรัษฎากร กันสักหน่อยครับ 🙂

มาตรา 65 ตรี (3) : รายจ่ายอันมีลักษณะเป็นการส่วนตัว การให้โดยเสน่หา หรือการกุศลเว้นแต่รายจ่ายเพื่อการกุศลสาธารณะ หรือเพื่อการสาธารณะประโยชน์ตามที่อธิบดีกำหนดโดยอนุมัติรัฐมนตรี ให้หักได้ในส่วนที่ไม่เกินร้อยละ 2 ของกำไรสุทธิ และรายจ่ายเพื่อการศึกษาหรือเพื่อการกีฬาตามที่อธิบดีกำหนดโดยอนุมัติรัฐมนตรี ให้หักได้อีกในส่วนที่ไม่เกินร้อยละ 2 ของกำไรสุทธิ

มาตรา 65 ตรี (13) : รายจ่ายซึ่งมิใช่รายจ่ายเพื่อหากำไรหรือเพื่อกิจการโดยเฉพาะ

จากภาษากฏหมายที่แสนจะซับซ้อน พรี่หนอมขอแปลสั้นๆง่ายๆว่า รายจ่ายที่เป็นเรื่องส่วนตัว ให้ชาวบ้านไปทั่ว และการบริจาคที่ไม่เข้าตามเงื่อนไข รวมถึงไม่ใช่จ่ายไปเพื่อหากำไรนั้น ไม่สามารถนำมาเป็นค่าใช้จ่ายในการคำนวณภาษีได้นั่นเองครับ

เพราะฉะนั้น รายจ่ายที่ใครหลายคนเข้าใจว่า เอามาจ่ายได้แบบเก๋ๆสวยๆ อย่าง

– ซื้อของใช้ส่วนตัว ตกแต่งบ้าน ดันเอามาเบิกบิลบริษัท

– ค่าน้ำมันรถของศรีภรรยา ตามประสาพ่อบ้านใจกล้า

– ค่าใช้จ่ายส่วนตัวอื่นๆ ตีกอลฟ์ ดูหนัง ฟังเพลง

– จ่ายการกุศลอะไรไม่รู้. ที่ไม่เข้าเงื่อนไขตามกฎหมาย

ฯลฯ

ขอเตือนไว้เลยครับว่า โปรดระวังไว้นะครับ เพราะเมื่อกฎหมายไม่ให้ถือเป็นรายจ่าย แต่เราดันเอามาเป็นรายจ่ายทางภาษี ถ้าพี่ๆสรรพากรทั้งหลายตรวจสอบแล้วเจอเมื่อไร เค้ามีอำนาจสั่งให้ บวกกลับรายจ่ายพวกนี้กลับคืนไป เพื่อดีดให้กำไรเพิ่มขึ้นมา

ถ้าหากบวกกลับรายจ่ายพวกนี้ไปแล้วต้องเสียภาษี อย่าลืมของแถม คือ นอกจากภาษีที่ต้องจ่ายเพิ่มแล้ว เรายังต้องจ่ายเงินเพิ่มอีก 1.5% ต่อเดือน (นับจากเดือนที่หมดเขตยื่นแบบแสดงรายการของรอบบัญชีนั้นๆ) แบบนี้คงเป็นเรื่องใหญ่กันแน่ๆเลย

แหม่.. ไม่อยากจะเม้าท์ เคยมีอยู่เคสหนึ่งที่ผมเพิ่งเจอกับคนใกล้ตัวมาสดๆร้อนๆ เรื่องมันมีอยู่ว่า ผู้บริหารของบริษัทคนหนึ่งนำเงินของบริษัทไปซื้อ Home Theatre ชุดใหญ่แถมเอาไปประดับที่บ้าน แล้วไปบังคับให้บัญชีมาลงบันทึกเป็นรายจ่ายของบริษัท พอพี่ๆสรรพากรมาตรวจ คราวนี้ก็เป็นเรื่อง แถมผู้บริหารคนนี้ยังเคืองไล่บัญชีออกอีกต่างหาก เฮ้อออ พูดแล้วมันเศร้า

ดังนั้น ถ้าหากนักบัญชีได้อ่านบทความนี้ สิ่งสำคัญที่ต้องอธิบายให้เจ้าของบริษัทหรือผู้บริหารเข้าใจ คือ ต้องแยกระหว่างฐานะและรูปแบบของ “เจ้าของ” กับ “บริษัท” ออกจากกันให้เด็ดขาดเสียก่อน เพราะเรื่องค่าใช้จ่ายของบุคคลธรรมดาที่ไม่เกี่ยวข้องกับบริษัท เราถือว่าเป็นเรื่อง “ส่วนตัว” ทันทีห้ามนำมายุ่งเกี่ยวกับบริษัทอย่างแน่นอนครับ

ส่วนรายจ่ายอะไรที่จ่ายไปเพื่อทำ “กำไร” ให้กับบริษัท ก็สามารถนำมาใช้เป็นค่าใช้จ่ายของบริษัทอย่างถูกต้อง ขอร้องเลยครับว่า อย่านำเรื่องสองเรื่องนี้มาปะปนกัน ทั้งเรื่องการใช้ชีวิตและเอกสาร ถ้าทำได้จริงๆ ผมรับประกันเลยครับว่า ชีวิตจะง่ายขึ้นมากและโอกาสที่จะโดนพี่สรรพากรมาประเมินภาษีก็น้อยลงอีกด้วยครับ

สุดท้ายแล้ว ไม่ว่าเราจะทำธุรกิจแบบไหนก็ตาม สิ่งหนึ่งเราต้องใส่ใจ คือ เรื่องของรายจ่ายส่วนตัวนี่แหละครับ เพราะเป็นรายจ่ายที่เราต้องคิดให้ครบถ้วน ถ้าโดนประเมินขึ้นมาให้จ่ายภาษีเพิ่ม คราวนี้เปลืองกว่าเดิมเยอะแน่ๆคร้าบบบ

#ติดต่อที่สำนักงาน

บจก.วิทตี้ แอคเค้าท์ แอนด์ ลอว์

83/32 ซ.พระรามที่2 ซอย 62 แขวงแสมดำ เขตบางขุนเทียน กทม

#ติดต่อทางโทรศัพท์

02-451-3599,093-695-1451 (คุณตุ๊กตา)

Line ID : wittyandlaw

#ส่งเอกสารเพื่อปรึกษาและส่งรายละเอียดเพื่อขอใบเสนอราคา

Mail : Wittyandlaw1451@gmail.com

โทรสาร : 02-895-9018

#บริการรับทำบัญชี #ภาษีอากร #ปิดงบการเงิน #ตรวจสอบบัญชี #จดทะเบียนบริษัท #จดทะเบียนห้างหุ้นส่วน #ว่าความ #งานด้านกฎหมาย

#พระราม2 #บางบอน #บางแค #สมุทรสาคร #นนทบุรี #พระประแดง #บางประกอก #สุขสวัสดิ์ #โพธิ์แจ้

เว็บ —> http://www.account-law.com/

Posted in ข่าวประชาสัมพันธ์, ความรู้เรื่องภาษี, บทความเกี่ยวกับบัญชี | Comments Off on ถ้าไม่อยากเสียภาษีเพิ่ม!! อย่าเอารายจ่ายส่วนตัวมาใช้ในธุรกิจ

1. เพื่อเป็นเครื่องมือวัดความสำเร็จในการดำเนินธุรกิจ

การทำบัญชี จะทำให้กิจการ ทราบผลการดำเนินงาน ฐานะทางการเงินของธุรกิจ และ ความมั่นคงของธุรกิจ โดยในการจัดทำบัญชีนั้น จะบันทึกบัญชีรายการต่างๆ ที่เกิดขึ้นในการดำเนินธุรกิจ เช่น การลงทุน รายรับ และ รายจ่าย ที่เป็นของกิจการนั้น โดยไม่นำส่วนที่เป็นของส่วนตัว(ส่วนของเจ้าของ) เข้ามาบันทึกด้วย เมื่อมีการบันทึกรายการต่างๆ ที่เกิดขึ้นแล้ว ข้อมูลที่ได้บันทึกไว้นั้น จะสามารถนำมาจัดทำเป็นรายงานทางการเงินได้ เช่น งบดุล และ งบกำไรขาดทุน ซึ่งเป็นภาพสะท้อนในการดำเนินธุรกิจ

ดังนี้ คือ งบกำไรขาดทุน จะสะท้อนภาพผลการดำเนินงานในรอบระยะเวลาหนึ่งๆ ว่า กิจการมีรายได้หรือค่าใช้จ่ายเป็นจำนวนเท่าไร มีผลกำไรหรือขาดทุน นอกจากนี้ยังช่วยในการประเมินถึงความสามารถในอนาคตได้อีกด้วย เช่น การวิเคราะห์แนวโน้มการเติบโตของรายได้ งบดุล จะสะท้อนภาพฐานะทางการเงินของกิจการ ได้แก่ ทรัพย์สิน หนี้สิน และ ส่วนของเจ้าของ ว่ามีความมั่นคงมากน้อยแค่ไหน สินทรัพย์ที่มีอยู่จะบ่งบอกศักยภาพในการเจริญเติบโตและความสามารถทางการแข่งขันของธุรกิจในอนาคต นอกจากนี้ยังแสดงถึงสภาพคล่องและความเสี่ยงในขณะนั้น งบกระแสเงินสด จะสะท้อนภาพการเปลี่ยนแปลงฐานะการเงินของกิจการในรอบระยะเวลาหนึ่งๆ โดยแบ่งเป็น 3 กิจกรรมคือ

– กระแสเงินสดจากกิจกรรมดำเนินงาน

– กระแสเงินสดจากกิจกรรมลงทุน

– กระแสเงินสดจากกิจกรรมจัดหาเงิน

โดยตัวเลขที่ปรากฏในงบการเงิน จะสามารถนำมาวิเคราะห์เป็นอัตราส่วนทางการเงิน เพื่อวัดผลสำเร็จในการดำเนินธุรกิจ เช่น การวัดสภาพคล่องของธุรกิจ การวัดประสิทธิภาพการใช้สินทรัพย์ การวัดความสามารถในการทำกำไรของธุรกิจ และ ความสามารถในการชำระหนี้ เป็นต้น

2. เพื่อเป็นเครื่องมือช่วยในการวางแผนและตัดสินใจของธุรกิจ

ข้อมูลบัญชีจะเป็นประโยชน์ต่อการวางแผนและการตัดสินใจ โดยประเมินจากข้อมูลเหตุการณ์ในอดีต ปัจจุบัน และ อนาคต ซึ่งอาจจะอยู่ในรูปของรายงานวิเคราะห์ต่างๆ อันเป็นเครื่องมือช่วยให้ผู้บริหารงานสามารถดำเนินงานอย่างมีประสิทธิภาพมากขึ้น ช่วยในการพยากรณ์เหตุการณ์ที่คาดว่าจะเกิดในอนาคตได้อย่างมีทิศทาง และ ความเชื่อมั่นสูง สามารถนำมาวิเคราะห์ความเป็นไปได้ของการลงทุนที่จะเกิดขึ้นในอนาคต ดังนั้น หากมีข้อมูลที่ชัดเจน ถูกต้อง ทำให้สามารถพัฒนากิจการให้เจริญก้าวหน้าอย่างยั่งยืน

3. เพื่อเป็นเครื่องมือในการวางแผนกำไร และ ควบคุมค่าใช้จ่ายของบริษัท

เนื่องจากในการทำบัญชีอย่างถูกต้อง จะทำให้กิจการทราบจำนวนต้นทุนและค่าใช้จ่ายที่เกิดขึ้น และสามารถคำนวณต้นทุนของสินค้าและบริการของกิจการได้อย่างถูกต้อง ซึ่งจะช่วยในการตัดสินใจกำหนดราคาสินค้า หรือ บริการของธุรกิจ ช่วยในการควบคุมต้นทุนการผลิตและค่าใช้จ่ายต่างๆ ให้เป็นไปตามประมาณการที่ได้กำหนดไว้ และสามารถนำไปวิเคราะห์ ปรับปรุงรายจ่ายที่ไม่จำเป็นออก รวมถึงช่วยในการวางแผนการดำเนินงานได้อย่างถูกต้องเหมาะสมกับทรัพยากรที่กิจการมีอยู่ นอกจากนี้การบันทึกบัญชีจะทำให้สามารถตรวจสอบหาหลักฐานในการเบิกจ่ายแต่ละครั้ง จึงช่วยลดปัญหาในการเบิกจ่ายซ้ำซ้อนได้

4. เพื่อเป็นเครื่องมือในการหาแหล่งเงินทุน

ในการจัดทำบัญชีจะทำให้เราได้รายงานทางเงินที่ใช้เป็นสื่อกลางในการติดต่อทางธุรกิจต่าง ๆ อันเป็นหลักฐานในการสร้างความเชื่อมั่นให้กับเจ้าหนี้และสถาบันการเงิน เช่น เมื่อเราต้องการเงินทุนเพิ่มก็สามารถนำรายงานทางการเงินนั้นไปเป็นข้อมูลประกอบในการขอสินเชื่อกับธนาคาร หรือ เจ้าหนี้เงินกู้ โดยธนาคาร หรือ เจ้าหนี้เงินกู้ จะใช้รายงานทางการเงินของกิจการ เพื่อพิจารณาอนุมัติสินเชื่อ จากความน่าเชื่อถือ และ ความสามารถในการชำระหนี้ของผู้ขอกู้ยืม รวมถึงกำหนดอัตราดอกเบี้ยที่เหมาะสมกับความเสี่ยงที่ผู้ให้กู้จะได้รับ อันก่อให้เกิดประโยชน์ในการที่จะทำให้กิจการจะได้รับวงเงินกู้ที่ต้องการ และ จ่ายดอกเบี้ยในอัตราที่เหมาะสม

5. เพื่อให้กิจการมีระบบการควบคุมภายในที่ดี และ เป็นสัญญาณเตือนภัยของกิจการ

การมีระบบบัญชีที่ดี จะทำให้มีระบบการควบคุมภายในที่ดีที่ช่วยให้กิจการป้องกันการทุจริตที่อาจจะเกิดขึ้น เนื่องจากข้อมูลทางการเงิน ตลอดจนรายการต่างๆ ที่เกิดขึ้น จะต้องมีหลักฐานที่สามารถยืนยันถึงที่มาที่ไปซึ่งจะทำให้โอกาสที่จะเกิดการทุจริตสามารถทำได้ยากยิ่งขึ้น นอกจากนี้ข้อมูลทางบัญชีก็ยังสามารถนำมาวิเคราะห์หาสิ่งผิดปกติที่เกิดขึ้น หาจุดบกพร่อง จุดอ่อน และจุดรั่วไหลได้ ซึ่งจะเป็นสัญญาณเตือนภัยให้กิจการ ได้วางแผน เตรียมการป้องกัน และ แก้ไขปัญหาต่างๆ ที่อาจเกิดขึ้น

6. เพื่อประโยชน์ในการวางแผน เพื่อเสียภาษีได้อย่างถูกต้องและประหยัด

การจัดทำบัญชีที่ถูกต้อง จะทำให้ทราบกำไรขาดทุนที่แน่ชัด สามารถวางแผนภาษีอากรได้อย่างเหมาะสม ประหยัด และ เสียภาษีได้อย่างถูกต้องตามกฎหมาย

ที่มา : www.dharmniti.co.th

คำค้นหาที่เกี่ยวข้อง : การจัดทำบัญชี, การหาแหล่งเงินทุน, งบการเงิน, งบกำไรขาดทุน, งบดุล, ทำบัญชี, บริษัท, บัญชี, แหล่งเงินทุน

Posted in บทความเกี่ยวกับบัญชี | Comments Off on ประโยชน์ของการจัดทำบัญชี

ผู้มีหน้าที่เสียภาษีมีสิทธิตามกฎหมายโดยสรุปดังนี้

2.1 การผ่อนชำระภาษี

– ภาษีเงินได้บุคคลธรรมดา ตามแบบ ภ.ง.ด. 90 ภ.ง.ด. 91ที่มีจำนวนเกินกว่า 3,000 บาท สามารถแบ่งจ่ายงวดละเท่าๆกัน ไม่เกิน 3 งวด โดยไม่ต้องเสียเบี้ยปรับ เงินเพิ่ม

– ภาษีอากรที่ค้างชำระ โดยยื่นคำร้องขอผ่อนภายใต้หลักเกณฑ์การผ่อนชำระของกรมสรรพากร

2.2 การยื่นอุทธรณ์คัดค้านการประเมินภาษี

กรณีที่ผู้เสียภาษีถูกประเมินภาษีอากร หากไม่เห็นด้วยกับการประเมินของเจ้าพนักงานประเมิน ผู้เสียภาษีมีสิทธิ์ยื่นอุทธรณ์การประเมินเป็นหนังสือ (แบบ ภ.ส.6) ต่อคณะกรรมการพิจารณาอุทธรณ์ภายใน 30 วัน นับแต่วันได้รับหนังสือแจ้งการประเมิน และหากได้รับคำวินิจฉัยอุทธรณ์แล้วยังไม่เห็นด้วยก็มีสิทธิอุทธรณ์ต่อศาลภาษีอากรได้ภายใน 30 วัน นับแต่วันได้รับคำวินิจฉัยอุทธรณ์จากคณะกรรมการพิจารณาอุทธรณ์ หากไม่ได้ใช้สิทธิอุทธรณ์ภายในกำหนดเวลา ผู้เสียภาษีไม่มีสิทธิอุทธรณ์ใดๆ และต้องชำระภาษี พร้อมทั้งเบี้ยปรับและเงินเพิ่มตามการประเมินให้ครบถ้วน

2.3 ขอทุเลาการชำระภาษีอากรโดยจัดให้มีหลักประกันการชำระหนี้ภาษีอากรค้าง

การใช้สิทธิอุทธรณ์ไม่เป็นเหตุให้ทุเลาการเสียภาษีอากร ผู้เสียภาษีที่ได้รับหนังสือแจ้งการประเมินให้ชำระภาษี มีหน้าที่ต้องชำระภาษ๊ตามการประเมินนั้น ภายในกำหนดเวลาที่ได้แจ้งไว้ในหนังสือแจ้งการประเมิน อย่างไรก็ตาม หากต้องการรอคำวินิจฉัยอุทธรณ์ หรือคำพิพากษา ผู้เสียภาษีมีสิทธิยื่นคำร้องขอทุเลาการชำระภาษี โดยจัดให้มีหลักประกันการชำระหนี้ภาษีอากรด้วยหลักทรัพย์ต่างๆ ภายใต้หลักเกณฑ์ตามระเบียบของกรมสรรพากร

2.4 ของดหรือลดเบี้ยปรับและเงินเพิ่มภาษีอากร

ผู้เสียภาษีที่มีหน้าที่ยื่นแบบฯ และชำระภาษีอากรให้ครบถ้วนภายในกำหนดเวลาตามกฎหมาย หากมิได้ยื่นแบบฯ หรือชำระภาษีภายในกำหนดเวลา ต้องรับผิดเสียเบี้ยปรับและเงินเพิ่มตามกฎหมายนอกเหนือจากเงินภาษีที่ต้องชำระอีกด้วย อย่างไรก็ดี หากการกระทำความผิดมีเหตุอันควรผ่อนผัน ผู้เสียภาษีอาจมีคำร้องเป็นหนังสือของดหรือลดเบี้ยปรับและอาจได้รับการพิจารณางดหรือลดเบี้ยปรับให้ได้ ตามหลักเกณฑ์ที่กรมสรรพากรกำหนดไว้ สำหรับเงินเพิ่มไม่มีกฎหมายใดให้อำนาจเจ้าพนักงานฯงดหรือลดให้ได้ เว้นแต่เป็นกรณีที่อธิบดีอนุมัติให้ขยายกำหนดเวลาชำระหรือนำส่งภาษี และได้มีการชำระหรือนำส่งภาษีภายในกำหนดเวลาที่ขยายแล้ว เงินเพิ่มจะลดลงมาเหลือเพียงกึ่งหนึ่ง

2.5 ขอคัดเอกสารหรือขอสำเนาเอกสาร

ผู้เสียภาษีมีสิทธิขอคัดเอกสารหรือขอสำเนาเอกสารที่เกี่ยวข้องกับการเสียภาษีของตนเองได้ เช่น ขอคัดสำเนาแบบแสดงรายการภาษีของตนเอง หรือใบเสร็จรับเงินค่าภาษีแต่ละประเภทที่เป็นของตนเอง เป็นต้น

ที่มา : บทความจากกรมสรรพากร

คำค้นหาที่เกี่ยวข้อง : กฎหมาย, กรมสรรพากร, ชำระภาษี, ผู้เสียภาษี, ภาษีอากร, ภาษีเงินได้บุคคลธรรมดา

Posted in ความรู้เรื่องภาษี, บทความเกี่ยวกับบัญชี | Comments Off on สิทธิของผู้เสียภาษี

ประเภทของภาษีในประเทศไทย

ภาษีอากรที่ทางกรมสรรพากร จัดเก็บมี 5 ประเภท คือ

- ภาษีเงินได้บุคคลธรรมดา

- ภาษีเงินได้นิติบุคคล

- ภาษีมูลค่าเพิ่ม

- ภาษีธุรกิจเฉพาะ

- ภาษีอากรแสตมป์

และภาษีส่วนที่จัดเก็บโดยส่วนท้องถิ่น ได้แก่

- ภาษีป้าย

- ภาษีโรงเรือนและที่ดิน

- ภาษีบำรุงท้องที่

อีกทั้งยังมีภาษีอากรที่จัดเก็บโดย กรมสรรพสามิต ที่เรียกว่าภาษีสรรพสามิต ที่เรียกเก็บกับสินค้าและบริการบางประเภท เช่น สุรา ยาสูบ น้ำหอม

จากวิกิพีเดีย สารานุกรมเสรี

คำค้นหาที่เกี่ยวข้อง : กรมสรรพสามิต, กรมสรรพากร, นิติบุคคล, น้ำหอม, บุคคลธรรมดา, ประเทศไทย, ประเภทของภาษี, ป้าย, ภาษี, ภาษีที่ดิน, ภาษีธุรกิจเฉพาะ, ภาษีบำรุงท้องที่, ภาษีป้าย, ภาษีมูลค่าเพิ่ม, ภาษีสรรพสามิต, ภาษีอากร, ภาษีอากรแสตมป์, ภาษีเงินได้นิติบุคคล, ภาษีเงินได้บุคคลธรรมดา, ภาษีโรงเรือน, ภาษีโรงเรือนและที่ดิน, ภาษีในประเทศไทย, ยาสูบ, สรรพากร, สุรา, ส่วนท้องถิ่น, อากรแสตมป์, แสตมป์

Posted in ความรู้เรื่องภาษี, บทความเกี่ยวกับบัญชี | No Comments »